只是分析案例,不是荐股,文中的任何结论或看法,都可能充满了我个人的偏见和错误。

报表数据取自东阿阿胶2022年中期财务报告。

一、看母公司总资产的规模变化,从2021年6月30日的114亿到2022年6月30日的124.8亿,增加了10.8亿,年增长率9.5%。利润的结果是资产,资产的质量是特别重要的需要考量的内容。

二、看母公司负债的结构——企业发展的四大动力贡献:

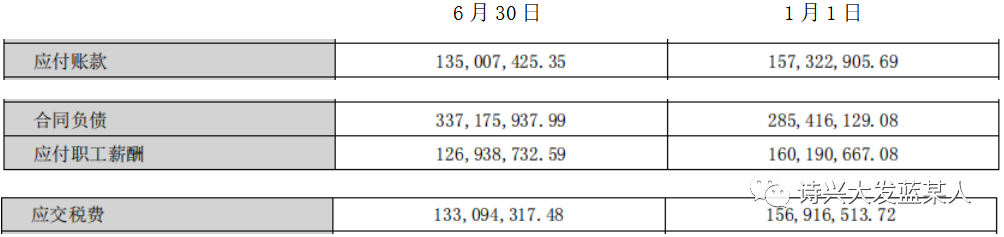

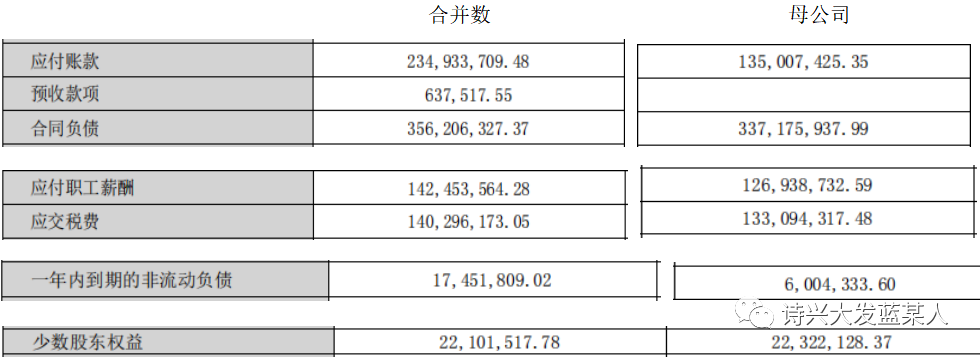

1、经营性负债7.32亿【应付账款+应付票据+预收款项+应付职工薪酬+应交税费(核心五项经营性负债)】,相比年初7.6亿,规模整体较小变化不大(上下游应付预收合计年初4.42亿,年中4.72亿)。

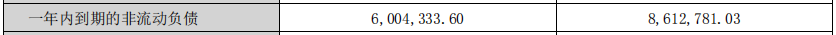

2、金融性负债0.06亿(短期借款+交易性金融负债+应付利息+一年内到期的非流动负债+长期借款+应付债券+长期应付款),说明经营活动的现金能力强,足以满足企业自身的扩张。

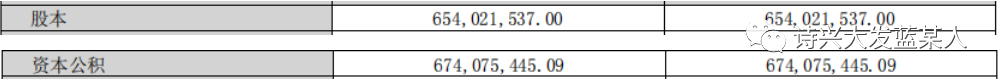

3、股东入资13.28亿(股本+资本公积)。

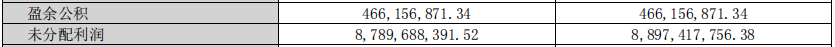

4、利润积累92.6亿(盈余公积+未分配利润)。

5、对企业总资产的贡献排序利润积累(92.6亿)>股东入资(13.28亿)>经营性负债(7.32亿)>金融性负债(0.06亿)。从排序结果来看,东阿阿胶的发展不依赖于贷款,不依赖上下游资金,基本不再需要股东入资,依靠自身较强的盈利能力获取资源发展,并使企业保持较低的负债率。也说明公司为了发展,分红分得没那么多,有好多钱没有分,但跟那些贷款沉重的企业相比来说是不错的。

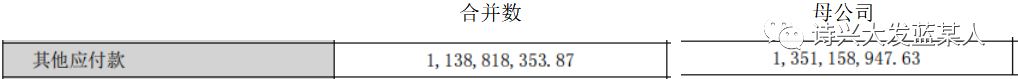

6、其他应付款数额较大,母公司13.5亿、合并数11.4亿,越合并越小,母公司从子公司拿走了2亿,应付普通股股利4.25亿,其他杂项1.4亿(激励基金、保证金、关联方、其他等等),预提费用5.73亿,比去年增加了2.73亿,董秘的解释预提费用主要是用于品牌营销。应该是为了强调品牌附加值——讲文化、讲传统、讲故事,高难度操作。买茅台不只是为了喝酒,买劳力士也不是为了买块表,人的生理需求有限,心理需求无限。

预提费用提得高,我认为有主观调节性,今年的利润会比较保守。

三、看母公司资产的结构——对外控制性投资的扩张效应:

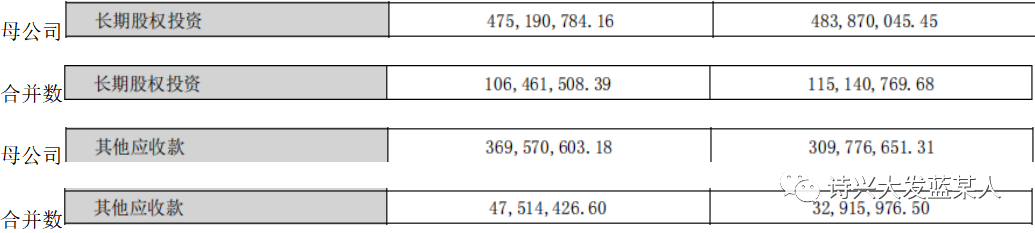

1、合并数与母公司报表“长投”差额3.69亿,其他应收款差额3.2亿,合计6.89亿对外控制性投资(预付款项、其他流动资产、其他非流动资产,合并数大于母公司数,不适用)。控制性投资规模占总资产的5.5%,东阿阿胶是经营主导型企业,业绩驱动主要看母公司业务。

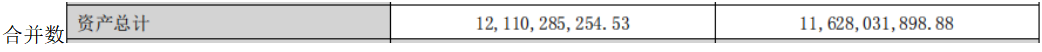

2、再看对外控制性投资的扩张效应,合并数减去母公司资产总计差额(-3.7亿),用6.89亿的对外投资实现了3.7亿的亏损,单从结果来看不如不投。

3、看看控制性投资的扩张效应差的原因:

少量贷款1145万,少量经营性负债1.48亿,少数股东权益2210万,三项加起只贡献了总资产的1.5%。盈余公积加未分配利润合并数比母公司少4.45亿,子公司利润贡献为负。子公司的业务能力、贷款能力、吸纳其他股东入资的能力、盈利能力,没有一项能支撑其扩张。

4、商誉账面原值91.4万,忽略。

四、以存货或业务为核心的上下游关系管理(合并报表):

1、收款的管理问题

①债权的规模变化

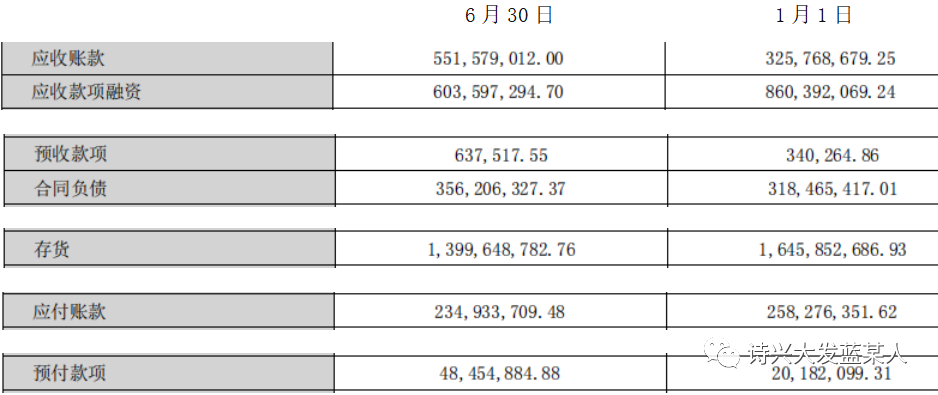

对比应收项目,赊销款年初11.86亿,年中11.55亿,说明年初的赊销款基本收回,相比年初多回收3100万。

②债权的结构变化

应收账款增加2.26亿,应收款项融资减少2.57亿。从债权结构来看,公司的债权质量在降低(管理层给出的解释是,疫情导致下游经销商资金吃紧,公司对部分经销商放宽了回款的要求)。

③预收款情况

预收款加合同负债年初3.19亿,年中3.57亿,预收款略增3800万。

公司的债权回收规模跟年初差不多,债权质量有所下降。通过赊销款的略减和预收款的略增,增加了6900万现金流,有进步、但整体来看赊销款规模较大,对下游经销商的话语权较弱。

2、付款的管理问题

相比年初,应付账款减少2300万,预付款增加了2800万,存货占用的资金多了5100万,但存货下降了2.46亿。整体来看,存货的欠账能力在下降,但相对于向供应商付账的速度,公司的存货周转速度加快了。

3、以存货或业务为核心的上下游关系收付款管理总结:

应收款和预付款占用12亿现金流量,预收款和应付款节约了5.92亿,上下游收付款管理产生的现金流量净额是(-6.1亿),债权规模远大于负债规模(2倍),公司在上下游关系中不占主导地位,市场竞争能力有待加强。

五、利润结构、盈利能力分析

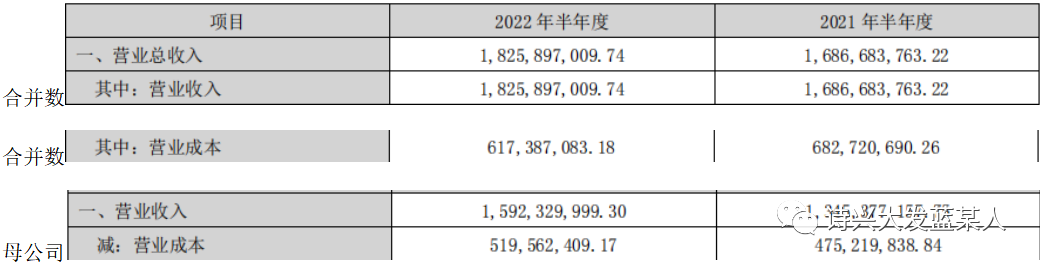

1、同比上年,母公司营业收入增加2.47亿,营业成本增加0.44亿,合并数营业收入增加1.39亿,营业成本降低0.65亿。成本增加的少跟原材料价格下降有关,整个公司的存货周转速度、毛利率、盈利能力在提高(母公司毛利率67.4%,同比增长2.7%,合并报表毛利率66.2%,同比增长6.7%)。

一般来说,营业成本是走的量,产品卖得多或少不看营业收入看营业成本,怎么判断东阿阿胶的走货量呢?

首先,东阿阿胶是经营主导型企业,他走的是专业化发展道路,他的主营业务母公司报表的营业成本是增加的。其次,今年原材料驴皮的采购价格是下降的(也就是说同样的营业成本,走货量是更多的),营业成本在原材料降价的基础上同比增加。存货减少,营业成本增加,存货周转速度在加快。

2、合并报表营收增长,成本却降低了,母公司报表并未出现这样的情况,从合并报表子公司的增量营收成本来看:

2021上半年,子公司贡献的营业收入是3.41亿,营业成本2.08亿,毛利1.33亿,毛利率39%。

2022上半年,子公司贡献的营业收入是2.34亿,营业成本0.98亿,毛利1.36亿,毛利率58%。

子公司营收下降1.1亿、营业成本也下降1.1亿,业务减少了总的毛利并没有减少(毛利率大幅提升19%)。这显然是公司关停并转的瘦身效果,把亏损、不盈利的业务砍掉了相应的管理费用也会下降,从这点来看,新接手的管理层做得很好。

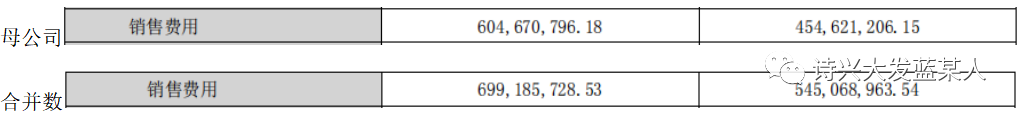

3、上半年合并报表核心利润3.48亿(毛利-税金及附加-四项费用),上年同期核心利润是2.26亿,同比增长54%。核心利润率19%,上年同期是13.4%,同比增长5.6%。核心利润剔除了跟经营活动无关因素影响,更真实地反映了公司的盈利能力,盈利恢复的速度还是不错的。分细一点看,今年的销管研财四项费用总额同比增长了1.04亿,在费用增长的前提下,核心利润增长点在营收增长和成本降低两个方面,成本降低受益于上游原材料价格下降和公司关停并转的瘦身策略。至于,原材料的降价是否可持续,是现在原材料的价格低了,还是前几年原材料价格高了,这我没怎么了解过。

4、子公司增量销售费用0.95亿,去年增量销售费用0.9亿,说明子公司有独立的销售活动,并且销售费用相当高,总的毛利才1.36亿销售费用直接花了1亿。

合并报表销售费用率38.3%,上年同期32.3%,销售费用率同比增加了6%,说明市场竞争激烈,公司的营收增长比较吃力,市场竞争能力有待加强。但考虑到整个经济环境消费低迷,上半年在疫情影响下的逆势增长,我是认可的。

发动解放战争,最初高层是反对的,理由是我们太困难了,而毛主席说我们很困难,蒋更困难,解放战争将让蒋更困难。他更困难就够了。

疫情对公司既是风险也是机会,行业在疫情的冲击下深度洗牌,一些竞争力不足、边缘化的品牌生存环境受到严重挤压逐步淘汰,而他们的市场份额将被竞争力强的优质企业蚕食。现阶段,市场环境恶化竞争加剧,这个时候加大销售费用投入抢占市场是明智的。当前东阿阿胶很困难,但也许他的竞争对手更困难。

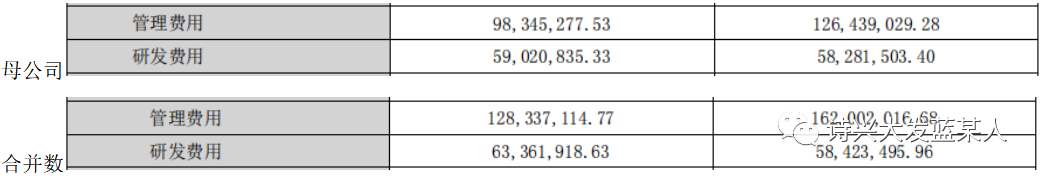

5、合并报表管理费用率7%,同比降低2.6%,企业的管理能力推动市场的效应在提升。

管理费用母公司9800万,子公司管理费用3000万,相对于子公司的营收来看,子公司的管理费用不低。母公司同比去年降低2800万,子公司下降600万,管理团队经历了大换血重组不久,股权激励还在路上,这部分可能是组织结构优化和业务收缩省下来的。

去年子公司基本没有研发费用,今年增加了研发费用,总体研发费用略增,变化不大。

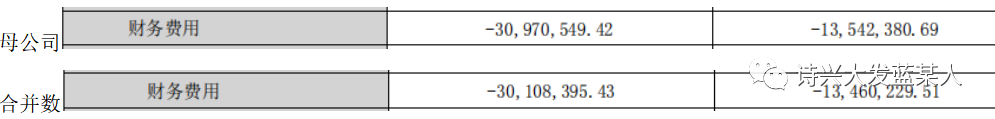

6、财务费用都是负的,母公司有钱。无短期借款、财务费用低、不良资产规模小。

贷款少(1700万)、在建工程少、固定资产周转率大于2,货币资金较高(42亿,无利息)。

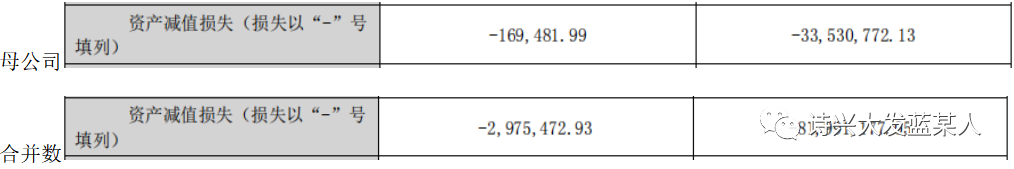

7、合并报表资产减值损失今年的可以忽略,去年一次性大额计提了8200万,财务大洗澡。

资产减值的会计处理,并不总能导致利润表里的减值损失增加,只有增量计提减值损失,当期才表现为资产减值损失。

8、投资收益去年母公司9676万,合并报表2749万,越合并越小,差额6900万是子公司给母公司的分红。今年子公司没有分红,集团对外投资收益同比去年多了600万,应该是定期理财,基本可以忽略。集团的利润支柱主要是母公司的核心利润。

9、营业外收入,去年500万今年200万,也是可以忽略。

六、现金流量表

1、经营活动现金流量是否充分(够不够补偿折旧摊销开支分红):

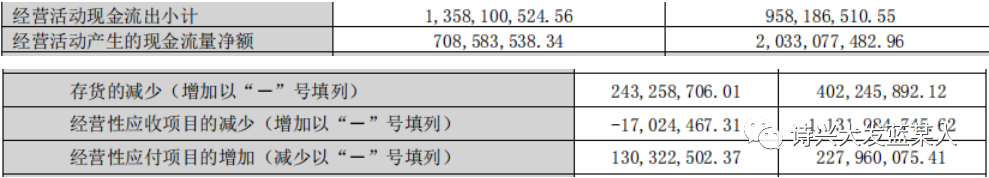

核心利润获现率7.08/3.48=2,利润的质量没问题,经营现金流是核心利润的2倍。

去年经营活动现金流量同比多出13亿主要是因为往年积压的应收款一次性大额回收。

2、经营活动现金流量是否对投资活动形成战略支撑?公司把闲置的货币拿去买理财了,说明他的经营活动现金流量完全能够解决他的投资活动现金流出量。

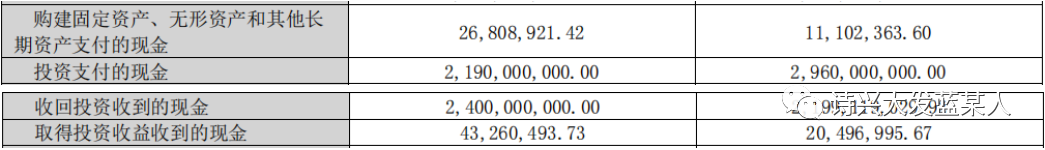

3、投资活动产生的现金流量

利润表里投资收益3367万,是减去了权益法核算的联营公司的868万亏损,但这核算出的868万亏损是不需要支付现金的,所以现金流量表里取得投资收益收到的现金依然是4300万。

投资活动现金流入量24亿,流出量22亿,闲置的货币资金买了定期理财,投资产生现金流量净额2.27亿,同比增加,资金充足。

4、筹资活动产生的现金流量0。

七、是否存在“三个脱节”的风险(母公司报表)

1、存货、固定资产和营业收入的脱节——资源、能力和市场的脱节(有资源没市场?)

固定资产不变,存货下降2.27亿,营业收入增加2.47亿。固定资产周转速度加快,营业收入提高,市场能力在提高。

2、营业收入与核心利润的脱节——市场与效益的脱节(有市场没利润?)

营业收入增加2.47亿,营业成本增加0.44亿,毛利率提高2%,核心利润增长43%。营业收入增加,毛利率和核心利润增长,盈利能力在提高。

3、核心利润与经营活动现金流量的脱节——有利润没钱?

核心利润增加0.95亿,经营活动现金流量同比减少14.75亿。表面上,经营活动现金能力在下降,利润质量在下降,实际上是去年大额回收了往年积压的赊销款,导致去年的经营活动现金流量高于正常水平。公司的核心利润获现率没有问题,利润和经营现金流并未脱节。

八、比率分析(母公司报表)

1、固定资产原值周转率(固定资产推动营业收入的能力)

近一年营收39.88亿/平均固定资产原值30.225亿=固定资产原值周转率1.32

从固定资产净额的增速和营业收入增速之间的关系去看,固定资产净额没怎么增加,相比之下,营业收入增速明显(18.4%),固定资产周转速度在加快。

2、平均存货周转率

近一年营业成本13.85亿/平均存货20.23亿=平均存货周转率0.685

存货周转速度比较慢,依靠较高的毛利水平来维持利润。

3、经营资产报酬率=核心利润/平均经营资产

去年下半年核心利润6.14亿+今年上半年3.2亿=9.34亿

(经营资产合计93.44亿+去年86.6亿)/2=平均经营资产=90亿

经营资产报酬率(9.34/90)=10.4%(通常核心利润率高,经营资产报酬率低,说明企业市场竞争力强,经营资产结构失衡、存在不良资产。)

经营资产报酬率低的原因是货币资金占比过高(42亿),但不是借款,不产生利息支出,不属于不良资产。但要把这巨额货币资金当成不良资产也可以,因为它降低了总资产报酬率。

九、企业的未来前景分析

1、营收结构,医药工业94.85%,其中,阿胶及系列产品占比87.3%,增长9.72%,毛利率69.16%,同比增长5.88%。公司瘦身策略效果显著,营收质量在提高。未来的战略方向围绕其核心业务阿胶及系列产品展开,未来增长点主要看三点:一、阿胶块销量逐步恢复常态(去库存结束,该发力了)。二、力推阿胶浆和其他阿胶衍生产品,培养第二增长曲线。三、新接手的管理团队和华润医药渠道能力。

2、东阿阿胶的主要消费群体是高净值人群,华东地区整体消费水平相对较高,是主要销售区域。上半年华中和华东营收增长明显,核心区域华东在疫情的影响下逆势增长,还是比较乐观的。

3、中医药记录着中华民族几千年来同疾病作斗争的悠久历史和宝贵经验,是民族文化自信的一部分。中医药行业整体受益于人口老龄化趋势和“十四五规划”,未来行业规模将进一步提升。随着国家经济发展,未来富裕阶层的群体规模会随之增长,当然,底层也会增长,因此,长期看好高端消费品和必需消费品。

十、业绩预测

考虑到疫情因素,我预测2022年的归母净利润在8.3亿左右。23年10.2亿,24年开始平均年复合增速12%,27进入缓慢增长。四年后归母净利润10.2*1.12^3≈14.3亿,当前合理估值为14.3*20=286亿。这个预测是拍脑袋凭感觉蒙的,纯属娱乐。